| |

| |

Die TIWAG steckt nach wie vor bis zum Arsch in der CBL-Scheiße

„Das ist natürlich eine komplizierte Angelegenheit und

ganz, äh, kurz kann man das nicht gut erklären."

G. Platter auf die Bitte, CBL zu erklären (Tirol heute, 9.10.2008)

Bis heute ist die TIWAG noch aus keinem ihrer fünf Cross-Border-Verträge herausgekommen. Das bedeutet, dass sie jeden Monat frisches Geld für Sicherheiten nachschießen muss. Bankgarantien sind laufend zu bedienen, allein Haftungsspesen und Beratungskosten gehen bereits in die Millionen. Zu allem Überdruss krachen jetzt auch noch zwei deutsche Landesbanken, bei denen CBL-Gelder der TIWAG deponiert sind.

Der Versicherer der Cross-Border-Deals der TIWAG, der US-Konzern Ambac, hat im November eine Insolvenzwarnung ausgegeben, steht also direkt am Abgrund. Gut möglich, dass er morgen schon einen Schritt weiter ist. Vergangene Woche ist nun auch noch der Ambac-Finanzvorstand zurückgetreten.

Durch die Bank Probleme

Die Transaktionsgelder aus dem Verkauf der TIWAG-Kraftwerke Langkampfen, Brennerwerk, Sidan, Leibnitzbach, Schmirnbach, Laiersbach und Urgbach an einen Trust in Delaware (USA) sind zu einem großen Teil bei der Bayerischen Landesbank deponiert, die akut gefährdet ist und jüngsten Meldungen zufolge 10 Milliarden Euro Zuschuss der bayerischen Staatsregierung (FAZ, 28.11.2009) benötigt.

Zur Vercrossborderung des Verteilernetzes hat sich die TIWAG neben der Kommunalkredit AG (die ja vor einem Jahr wegen Insolvenz verstaatlicht werden musste) ausgerechnet die deutsche WestLB als Anlegerbank ausgesucht, die in diesen Tagen vom deutschen Bankenrettungfonds vor dem Totalruin gerettet werden muss.

Soviel zu Bruno Wallnöfers Zusicherung: „Wir hatten hinsichtlich der Auswahl unserer Depotbanken für das Cross-Border-Leasing offenbar eine gute Hand.“ (TT, 8.10.2008)

Über die Turbulenzen der anderen CBL-Depotbanken der TIWAG (Barclays, Dexia, UBS usw.) war auf dieser Seite ja bereits genügend Erschreckendes zu lesen. Ganz aktuell stellt Die Zeit der UBS, bei der um die zweihundert TIWAG-Millionen für den Rückkauf der Kraftwerke liegen, das Schicksal der Titanic in Aussicht.

Ein US-Energieriese im Gnack der TIWAG

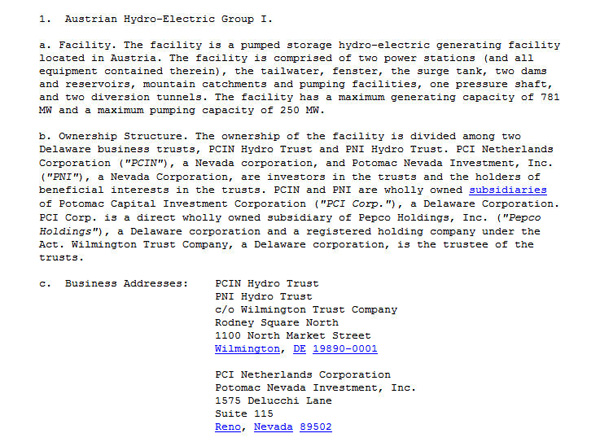

Nach verbindlichem US-Recht Haupteigentümer des „TIWAG-Kraftwerks“ Sellrain-Silz (56,8 %)und Alleineigentümer von weiteren sechs „TIWAG-Kraftwerken“ ist der US-Stromkonzern Pepco mit Sitz in Washington (DC) mittels seiner Investmenttochter Potomac. Organisiert ist dies über deren CBL-Scheinfirmen PNI Hydro Trust, PCIN Hydro Trust (Sellrain-Silz), PNI Achensee Trust, PCIN Achensee Trust, PNI Kirchbichl Trust, PCIN Kirchbichl Trust, PNI Imst Trust, PCIN Imst Trust (Kraftwerke Achensee, Imst und Kirchbichl), PNI Amlach Trust, PCIN Amlach Trust, PNI Heinfels Trust, PCIN Heinfels Trust, PNI Kalserbach Trust und PCIN Kalserbach Trust (Kraftwerke Amlach, Heinfels und Kalserbach).

Die TIWAG hat immer verheimlicht, wer hinter diesem gewaltigen Volumen steckt. Dem Landtag gegenüber hat sie Pepco 2003 verschämt (oder wohl eher verlogen) als ein „Unternehmen aus der Versorgungsbranche“ bezeichnet (Pizzadienst? Schlüsselservice? Bauernkiste?). Pepco - Potomac Electric Power Company - weiß genau, was es an den Kraftwerken in Tirol hat. Der Energieriese denkt nicht daran, das aufzugeben und aus diesen Verträgen auszusteigen.

Potomac-interne Beschreibung ihrer Austrian Hydro-Electric Group Sellrain-Silz:

„Die Anlage umfasst zwei Krafthäuser (und sämtliche darin enthaltene Ausstattung), das Stauwasser, das Ausgleichsbecken, zwei Dämme und Speicher, Wasserfassungen und Pumpanlagen, einen Druckschacht und zwei Überleitungen.“

Pepco als Mehrheitseigentümer von Sellrain-Silz ist auch in Sachen des geplanten Zubaus wenig kooperativ, wie man hört, da mögen Bruno Wallnöfer und vor allem Hermann Meysel noch so oft in die USA jetten.

Apropos Meysel, der als TIWAG-Vorstand (2001 - 2004) das CBL-Fiasko eingefädelt hat und als TIWAG-Konsulent die Malaise seit 2005 zu betreuen hat: 2008 war er auf die Hälfte seines früheren monatlichen Konsulentenhonorars von 18.200 Euro heruntergesetzt worden. Heute kostet er die TIWAG, d.h. uns, aufgrund der nicht abreißenden Probleme mehr denn je: 19.000 Euro. Monat für Monat.

Aus dem „Deal of the Year“ von 2001 ist das „Desaster des Jahrhunderts“ geworden (Sellrain-Silz-Vertrag läuft bis 2095!). Präsentierte Hermann Meysel damals noch stolz die Auszeichnung, die er 2002 in London für die Vercrossborderung von Sellrain-Silz in Empfang nehmen durfte, so ist diese höchst zweifelhafte Trophäe in der TIWAG inzwischen offenbar entsorgt worden. Dem Redakteur des ORF-Report, der sie filmen wollte, wurde erklärt, sie sei nicht mehr auffindbar.

Haftungen sind notwendig, Verhaftungen wären es auch.

Die vercrossborderten Anlagen der TIWAG haben in Österreich zusammengenommen einen Bilanzwert von ca. 1,5 Milliarden US-Dollar. In den Verträgen ist ihr Wert mit ca. 3,2 Milliarden US-Dollar angegeben, wollten doch alle prozentuell Beteiligten (Arrangeure, Berater, Anwälte, Investoren, Banken, Versicherer und die TIWAG als Verkäufer) von hohen Ausgangssummen profitieren. Die absolut mutwilligen Einstufungen in den Verträgen fallen der TIWAG jetzt auf den Kopf, weil sie ja für diese absoluten Phantasiesummen die Sicherstellungen aufzubringen hat.

Nennenswerte Rücklagen für die drohenden Szenarien sind nach dem Bilanzbericht 2008 offenbar nicht gebildet worden.

3.12.2009

Diese Internetseite wird mit Sonnenkraft betrieben.

| |

|